תחילה, אלו הנקודות המרכזיות מדו"חות הרבעון הרביעי:

-הכנסות – 2.49 מיליארד דולר, צמיחה של 20% בהשוואה לרבעון המקביל אבל בכ-8% מתחת לתחזיות השוק (2.7 מיליארד דולר).

-מרווח גולמי מתואם - 56%, לעומת 54% ברבעון המקביל וטוב מהצפי (55.3%). השפעה חיובית הגיעה מרכישת תיק מוצרי המוצרים הגנריים של Abbott, כאשר מנגד, נרשמה השפעה שלילית של הורדת מחירים.

-מרווח תפעולי מתואם – 30.1%, לעומת 29.5% ברבעון המקביל אבל מתחת לצפי (30.9%).

-רווח נקי מתואם למנייה – 1.22 דולר, עלייה של 16% בהשוואה לרבעון המקביל אבל מתחת לצפי בכ-5% (1.28 דולר).

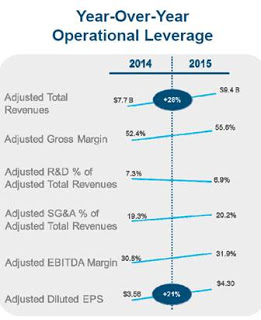

-בשנת 2015 כולה רשמה Mylan הכנסות של 9.45 מיליארד דולר, צמיחה שנתית של 28% בנטרול שערי חליפין (על בסיס אורגני, בנטרול רכישת הנכסים הגנריים מ-Abbott, המכירות צמחו ב-9%). הרווח הנקי ב-2015 היה 4.3 דולר, צמיחה של 21% בהשוואה ל-2014. בגרף למטה ניתן לראות כי שנת 2015 הייתה שנה מצויינת עבור Mylan, עם צמיחה גבוהה בהכנסות ושיפור משמעותי בשיעורי הרווחיות. מקור: דו"חות החברה.

-תחזית ל-2016:

Mylan סיפקה תחזית לשנה הקרובה, שאינה כוללת את רכישת Meda(פירוט על הרכישה בהמשך). החברה מעריכה כי בשנת 2016 היא תייצר הכנסות של 10.5-11.5 מיליארד דולר, עלייה של 16% בהשוואה ל-2015, ורווח נקי מתואם למנייה של 4.85-5.15 דולר, צמיחה שנתית של 16% גם כן. תחזיות השוק היו להכנסות של 10.66 מיליארד דולר ורווח נקי מתואם של 4.98 דולר למנייה, כך שהתחזיות של Mylan היו מעט טובות מהצפי בשוק בשורת ההכנסות, ובהתאם לצפי בשורת הרווח.מעבר לתחזית ל-2016, Mylan חזרה על כוונתה להגיע לרווח נקי של 6 דולר למנייה ב-2017. להלן התחזית המלאה לשנה הקרובה: מקור: דו"חות החברה.

-חלוקה לתחומי פעילות (רבעון רביעי 2015):

החטיבה הגנרית (89% מהמכירות) – צמיחה של 22% ושל 27% בנטרול שערי מטבע. המכירות בצפון אמריקה (46% ממכירות החטיבה) צמחו ב-3%, קצב איטי יחסית, הנובע מהשפעות שליליות של תמחור ונפח מכירות. המכירות באירופה (28% ממכירות החטיבה) צמחו ב-65% או ב-77% בנטרול השפעות מטבע, בעיקר בזכות רכישת תיק התרופות הגנריות מ-Abbott (תרומה של 286 מיליון דולר למכירות ברבעון זה). המכירות בשאר העולם (27% ממכירות החטיבה) צמחו ב-29%, או ב-39% בנטרול שערי מטבע, כאשר גם באיזור פעילות זה ניכרה השפעה חיובית של הרכישה מ-Abbott (123 מיליון דולר), ביחד עם ביצועים טובים ביפן, אוסטרליה והודו.

החטיבה האתית (כ-10% מהמכירות) – צמיחה של 5% בהכנסות, בעיקר בזכות עלייה בנפח המכירות של תרופת ה-Epipen, גם בעקבות ה-Recall של תרופה מתחרה Auvi-Q של Sanofi.

-תזרים מזומנים: ברבעון הרביעי רשמה Mylan תזרים מזומנים מפעילות שוטפת (בנטרול סעיפים חד פעמיים) של 602 מיליון דולר, גידול של יותר מפי 3 מהרבעון המקביל (181 מיליון דולר), כאשר תזרים המזומנים הפנוי המתואם (Adjusted Free Cash Flow) היה 446 מיליון דולר, לעומת 76 מיליון דולר בלבד ברבעון המקביל. ב-2015 כולה רשמה החברה תזרים מזומנים מפעילות שוטפת (בנטרול סעיפים חד פעמיים) בהיקף של 2.22 מיליארד דולר, עלייה של 83% בהשוואה ל-2014, ותזרים המזומנים הפנוי המתואם (Adjusted Free Cash Flow) בשנה כולה היה 1.85 מיליארד דולר, לעומת 896 מיליון דולר בלבד ב-2014. Mylan סיימה את השנה עם מזומנים ושווי מזומנים בהיקף של 1.23 מיליארד דולר, כאשר החוב הכולל של החברה הוא 6.3 מיליארד דולר.

כאמור, במקביל לפרסום הדו"חות לרבעון הרביעי 2015, הודיעה Mylan על כוונה לרכוש את חברת Meda השוודית (MEDAA SS). אלו הפרטים המרכזיים בנוגע לעסקה:

1.ב-2014 ניסתה Mylan לרכוש את Meda ללא הצלחה, כאשר ההצעה האחרונה של Mylan הייתה בסך כ-9 מיליארד דולר (לפי דיווחים לא רשמיים) והיא נדחתה על ידי דירקטוריון Meda. מאז השיא של אפריל 2014 (ולפני הזינוק במנייה היום) איבדה מניית Meda כ-53% מערכה.

2.Meda היא חברת Specialty Pharma המתמקדת בתחומי הפרעות נשימה, דרמטולוגיה, כאב ומחלות זיהומיות. כ-62% ממכירות החברה הן של תרופות מרשם, כאשר השאר הן של תרופות OTC. ב-2015 החברה צפויה לרשום הכנסות של 2.24 מיליארד דולר ו-EBITDA של 583 מיליון דולר. שלוש התרופות הגדולות ביותר של החברה ב-2014 היו Tambocor (לטיפול בהפרעות קצב – מכירות של 119 מיליון דולר) Betadine (לטיפול בפצעים ולמניעת זיהום – מכירות של 116 מיליון דולר) ו-Dymista (לטיפול באלרגיות – מכירות של 69 מיליון דולר ב-2014 אבל צפי לצמיחה של כ-50% ב-2015). ביולי 2014 רכשה Meda את חברת Rottapharm האיטלקית תמורת 3.1 מיליארד דולר. בשיחת הוועידה שלאחר הדו"חות ציינה הנהלת Mylan כי בחנה בעבר אפשרות לרכישת Rottapharm, כך שלתיק הנכסים של החברה האיטלקית היה משקל בהחלטה לרכוש את Meda.

3.רכישת Meda תבוצע תמורת מניות ומזומן בהיקף של 83.6 מיליארד קורונות שוודיות, או 9.9 מיליארד דולר (7.2 מיליארד דולר בנטרול חוב). מבחינת Mylan, דרך המימון של העסקה היא מעט מורכבת, כאשר רכיב המזומן ינוע בין 80% ל-100% מהתמורה, והוא תלוי גם במחיר מניית Mylan בזמן השלמת העסקה.

4.המחיר המוצע על Meda גבוה ב-92% (!!!) ממחיר הסגירה של Meda אתמול.

5.לטענת הנהלת Mylan, אם כוללים את הסינרגיות הצפויות מהרכישה (350 מיליון דולר החל מהשנה הרביעית להשלמת העסקה), התמחור של Meda בעסקה מבוסס על מכפיל Adjusted EBITDA של 8.9 (בהתבסס על התוצאות של Meda ב-2015) – ר' גרף לפירוט: מקור: דו"חות החברה.

6.Mylan טוענת כי העסקה היא "Extremely Compelling" וכי היא צפויה לתרום חיובית לרווח למנייה באופן מיידי, עם תרומה 35-40 סנט לרווח למנייה של Mylan ב-2017, עם תרומה חיובית אף יותר בשנים לאחר מכן.

7.ההצעה אושרה בפה אחד על ידי הדירקטוריון של Mylan וגם הומלצה לאישור מצד הדירקטוריון של Meda. בנוסף, שני בעלי המניות הגדולים של Meda, המחזיקים בכ-30% מהחברה, הביעו כבר נכונות לאשר את העסקה. העסקה צפויה להיסגר ברבעון השלישי של 2016. על מנת שהעסקה תאושר, יש צורך שיותר מ-90% מבעלי המניות של Meda יסכימו ל-Tender Offer של Mylan. בנוסף, יש צורך באישורים רגולטוריים שונים (בעיקר של רשויות ההגבלים העסקיים).

8.Mylan צופה כי בעקבות הרכישה רמת המינוף שלה (לפי חוב ל-Adjusted EBITDA) תעלה ל-3.8, לעומת כ-2.4 בסוף 2015. הכוונה היא להשתמש ב-Free Cash Flow כדי להוריד במהירות את רמות המינוף, לרמה של חוב/Adjusted EBITDA של 3 בסוף 2017.

9.הנהלת Mylan טוענת כי הרכישה מאפשרת לשים יד על פורטפוליו נרחב של מוצרים אתיים וגנריים, כמו גם על פעילות OTC צומחת ואטרקטיבית. למרות ש-Medaפעילה בעיקר במערב אירופה (כ-68% מהמכירות ב-2014) ובארה"ב (כ-17% מהמכירות), הנהלת Mylan מציינת כי הרכישה תאפשר לה להגדיל את נוכחותה בשווקים מתעוררים חשובים, כמו סין, רוסיה ומקסיקו.

בשורה התחתונה, מעבר לדו"חות מאכזבים לרבעון הרביעי 2015, הנהלת Mylan גם הודיעה על רכישה גדולה, שהרציונל והמחיר שלה מוטלים מאוד בספק. בהתבסס על השאלות שהופנו לחברה בשיחת הוועידה ולתגובת המניה (כאמור, ירידה של כ-9% אחרי המסחר), השוק לא כל כך מבין מדוע Mylan בחרה לשלם פרמייה של יותר מ-90% על חברה שצפויה לייצר צמיחה של 2-4% בהכנסות בשנים הקרובות, עם סינרגיות לא מאוד משמעותיות שיושגו רק בשנה הרביעית. שוב עולה החשש כי Mylan לא "שיחקה את הקלפים שלה" בצורה אופטימאלית ורכשה נכס לא אטרטקטיבי מספיק במחיר גבוה מדי. על פניו, יש קווי דמיון מסויימים בין הצעת הרכש ל-Meda לניסיון הכושל לרכישת Perrigo (למרות שאופי החברות הוא שונה למדי) וחלק מהאנליסטים כבר מתארים את העסקה כמהלך "משמיד ערך" עבור בעלי מניות Mylan. מצד שני, אחרי ירידה של כ-9% אחרי פרסום הדו"חות והרכישה, מניית MYL מתומחרת כעת במכפיל רווח של 10.6 בהתחשב ברווח שהושג בפועל ב-2015, ובמכפיל 9.3 על תחזיות הרווח ל-2016 – לא רע לחברה שצפויה לייצר צמיחה 16% ב-2016 ושל 20% ב-2017, לפני ההשפעה האפשרית של רכישת Meda. אנחנו נמשיך לעקוב ולעדכן.

סקירה זו הוכנה בידי אופנהיימר ישראל, חברה בשליטת קבוצת אופנהיימר שהינה תאגיד בינלאומי העוסק במסחר בניירות ערך, חיתום, הפצה ונהול השקעות בניירות ערך. אופנהיימר ישראל ומי שהועסק על ידה בהכנת הסקירה אינם בעלי רישיון שיווק ו/או ייעוץ השקעות, ולפיכך סקירה זו מיועדת למשקיעים מסווגים (כהגדרת מונח בחוק ני"ע) בלבד ואינה מיועדת להפצה לאחרים, ועל מקבל הסקירה נאסר להעבירה ו/או להציגה למי שאינו משקיע מסווג. דו"ח זה אינו מהווה המלצה לבצוע עסקאות בנייר הערך הנסקר, אינו מתבסס ו/או מתחשב בצרכיו ו/או בנתוניו של הקוראואינו מהווה תחליף לייעוץ השקעות המתחשב בצרכי הלקוח.

קירה זו הוכנה בהסתמך על מידע ציבורי לרבות מידע פומבי ו/או מידע שפורסם בידי החברה הנסקרת, ומבלי שאופנהיימר ישראל ערכה בדיקות להוכחת אמיתות המידע. אופנהיימר ישראל מאמינה כי הינו מהימן.

עם זאת, לא אנו, לא כל מי שפועל מטעמנו יכול לערוב לשלמותו או לדיוקו של תוכן הדו"ח. אין הדו"ח מתיימר להוות ניתוח מלא של כל העובדות הנוגעות לחברה נשוא הדו"ח, לתעשייה בה היא פועלת, ולמניה. דו"ח זה מהווה גורם אחד מבין הגורמים שיש בהם להשפיע על החלטות ההשקעה של הקורא, ואנו מניחים כי הדו"ח יקרא יחד עם דוחות זמינים אחרים ונתונים נוספים. הדעות המובאות בדו"ח ניתנו על בסיס המידע הקיים במועד הכנת הדו"ח, ועשויות להשתנות ללא שום הודעה נוספת. אופנהיימר ישראל אינה מתחייבת לעדכן את הדו"ח בכל מקרה של שנוי בנסיבות ו/או בנתונים או בכלל.

שקיע הקורא את הדו"ח אינו יכול להניח כי הסתמכות על הדעות וההמלצות המובאות בו, תיצור עבורו רווחים. ההשקעה ו/או ביצוע עסקאות בניירות הערךהנסקרים בדו"ח עשויים שלא להתאים לכל סוגי המשקיעים.

ניתוח ניירות הערך ו/או הנכסים הפיננסיים הנסקרים ומסקנות עורכי הדו"ח אינם מביאים בחשבון שקולי מס ייחודיים למשקיע ומומלץ לקורא להתייעץ עם יועצי מס קודם לביצוע השקעה בניירות ערך ו/או בנכסים פיננסיים.

ניגודי ענינים פוטנציאליים

קבוצת אופנהיימר, אופנהיימר ישראל ו/או מי שמועסק על ידן או מי מטעמנו עשויים להחזיק, למכור או לקנות ניירות ערך ו/או נכסים פיננסייםהנסקרים ו/או ניירות ערך שהונפקו בידי חברות הנסקרות בדו"ח,לרבות במועד הפצת הדו"ח ו/או בכל מועד אחר.

קבוצת אופנהיימר ו/או אופנהיימר ישראל ו/או מי מטעמן עשויים לשמש כחתם ו/או מפיץ של ניירות הערך ו/או הנכסים הפיננסיים הנסקרים ו/או של ניירות ערך או נכסים פיננסיים אחרים אשר ינופקו בידי החברות הנסקרות

קבוצת אופנהיימר באמצעות חברות בשליטתה, הינו עושה שוק במניה, ו/או היה חתם או חתם משותף בהנפקה ציבורית או פרטית של חברה זו, או של אחת מן החברות הקשורות אליה, ו/או סיפק ייעוץ פיננסי לחברה או לאחת מן החברות הקשורות אליה במהלך התקופה של שלוש שנים שקדמה לדוח.